更新参见网址: http://guru.net.cn/wp/?p=1564

看到篇文章《历史首次!茅台总市值超工行A+H股》,要从讲政治的角度,说茅台比工行低一个等级,大概在股市外都讲得通,央企和省企的级别是不同的,如果工行和贵州利益相关方搞个圆桌会议,上台面的应该是省政府代表。但股市偏就讲了个10年复利的投资神话。

上文中有个插图是10年前18家大市值A股公司,此时600519的市值是1266亿,排在第18位;当时的上证(6月2日)大概2570点,图中的18罗汉是当年支撑大盘的核心力量。

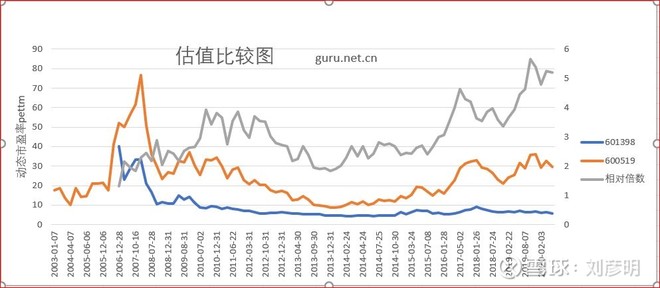

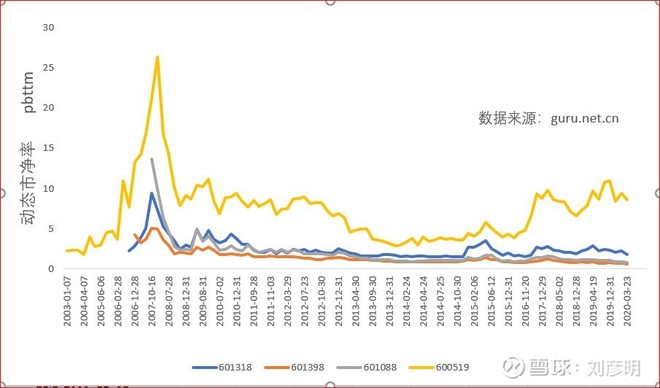

缺乏增长性导致10年来大盘多次在2500点到3000点游击,股东价值没能化解产能过剩的顽疾。18罗汉估值变化大的还有中国平安、中国神华,将这四家公司做成动态市净率图(起点选择2003年)。另一个动态市盈率的图仅包括茅台和宇宙行,引入了估值相对倍数的指标,2010年7月2日,两家公司的市盈率相对倍数为2.9倍,2020年3月23日为5.2倍。个股的历史估值可查阅高岭产业情报网数据库,本文的创新之点在于引入了估值倍数的指标,该指标和市场先生的情绪相关,属于历史性指标。由于食品饮料板块近期大涨,当下的相对倍数更高,应接近7倍。历史上相对倍数的低点大概在1.8倍。

单看动态市净率图,茅台的高点和低点估值相差10倍,低点约在3倍左右;中国平安也有点脱颖而出的意思,估值的贡献随可能达到10倍,但拉长了时间尺度,自2003年以来能获取300-400倍的收益(2005年的股改理论上不除权)更多依靠品种的利润复利能力。600519目前的市净率约在12倍,处于历史次高的位置。

管资本战略如果落到实处,假如给茅台市值做出贡献的代表升个格,比如享受省部级待遇。管资产的思维一旦落伍,A股的3000点恐怕就尘封在历史长流中了。(这段属于笑谈)

与宇宙行相比,茅台10年盈利能力大概提升4倍,估值贡献大概在2.5倍。10年10倍后A股市值一哥迎来新盟主。茅台追赶上了工行市值,未来谁又能超越茅台?

后附市值贡献测算草稿。

测算草稿:

2009年净利润 茅台43.1亿 工行 1285亿

2019年净利润 茅台414亿 工行 3105亿

茅台10年来增长10倍,工行2.5倍

10年来盈利能力相对4倍,

估值水平 2010年7月2日

36438 601398 8.7 2010-07-02 600519 25.6 2010-07-02 2.9

218110 601398 5.7 2020-03-23 600519 29.7 2020-03-23 5.2

10年来估值水平1.8倍差异